はじめに

MessariからUniswap 1Q 2022のレポートが発表されました.今回はそのレポートの注目部分を引用しながら現在のUniswapエコシステムの状況を読み解いてみようと思います.

もとになったレポートは以下のリンクから参照できます.

https://messari.io/article/state-of-uniswap-q1-2022

レポートの要点

- - 2021年第4四半期からの暗号とNFTへの関心の高まりが落ち着き,2022年第1四半期の総取引量と,それに伴う流動性プロバイダーの手数料は減少.

- - Uniswap on Polygonは有機的な成長を遂げ,V3の非Ethereumプラットフォームとして,稼働が最も遅いネットワークであるにもかかわらず,取引量ではトップとなった.次四半期の流動性マイニングの追加インセンティブは,引き続き成長を促進するものと思われる.

- - コミュニティは,CeloとGnosis Chainへのさらなる拡張のための領域を模索.

- - Uniswap Grants Programは,2021年末からの助成金提案が混在するWave 6で史上最大の助成金を交付.

Uniswapの概要

UniswapはOptimism,Arbitrum,Polygonなどのスケーリングソリューションとともに,ETHネットワーク上のトークンの取引を促進しています.このプロトコルとDAppは,分散型取引所(DEX)のパイオニアとして知られており, まずV2においてプールされた流動性のX*Y=K一定価格曲線を一般化し,その後V3において集中流動性と時差取引手数料の機能を実現しました.この一定価格曲線であるX*Y=Kは業界の他の多くのDEXで実装されています.流動性集中モデルと多段階設定の手数料は,DEXアプリケーションの中では比較的新しくユニークな存在であり続けています(これはコピープロジェクトを防ぐために商用ライセンスを変えたことも相好しています).

簡単にまとめると、AMMは前述のアルゴリズムでバランスを取ったし菌プールにトークンをペアリングします.流動性供給者(LP)は流動性プールに資金を預け,トレーダーはトークンの出し入れを行うことで取引を行い,事実上プールと取引を行うことになります.LPは流動性を提供する代わりに,トレーダーが支払う取引手数料を得ることができます.

この四半期におけるプロトコルの重要なアップデートには,PolygonのProof-of-Stake(PoS)チェーン(以下Polygon)での取引活動の急拡大が含まれます.PolygonはUniswapのスケーリングソリューションの中で2021年にローンチした最後のものでしたが,Uniswap V3の取引量はPolygon上の他の著名なDEX,例えばSushiSwap,QuickSwap, Balancerを他のDEXのtotal value locked(TVL)の端数ですぐに追い越しました(私も今年の2月から参加しています).Gnosis ChainとCeloにおけるV3のローンチはどれだけ需要があるかのユーザーの熱狂度のチェックを通過し,間もなくオンチェーン投票にかけられる予定です.また,今年後半には,さらなる拡張提案がなされることが予想されます.

2021年の第4四半期は不安定な取引となりましたが,2022年は正常化の機会となることが期待されます.前四半期比の指標をベンチマークすることで,UniswapとそのLPが弱気市場の懸念にどのように対応するかが明らかになるでしょう.四半期データの完全な付録は,レポートの最後にあります.

マクロ概観

全体として,2022年第1四半期のUniswapの取引量は,前四半期比53.5%減となりました.これは,2021年第4四半期に暗号資産市場が3兆ドルの時価総額でピークを迎え,その後ピークから20億ドルほど下がってきた世界市場の動向と対応しています.トークン価格が上昇すると、一般的に個人投資家の関心が高まり,取引量が増加し,トークン価格が低下すると,個人投資家は暗号資産への関心を失います(典型的なFOMOとFUDですね).そして,NFTの復活とBTCとETHの史上最高値の両方が見られた2021年第4四半期とは異なり,2022年第1四半期の取引活動はより穏やかなものとなっています.

2022年第1四半期は市場全体の流動性が低下したが、出来高に比べれば程度は低いです.Uniswap V2は,この四半期に流動性が低下した唯一のネットワークで25.7%減少しましたが他のネットワークはすべて小規模ながら名目上の増加を見ました.V2にはロングテールのトークンペアが多く含まれているため,V2の流動性の低下はリテール取引量の低下と重なります.一方,市場の流動性は,Uniswapのいわゆるスケーリングソリューション,特にPolygonで非常に目を見張る発展がありました.Polygonはローンチしたばかりの第4四半期末と比較して81.7%近くも急騰しました.Polygonの大勝利が意味するところは,このレポートを通して再確認することができます.Optimistic Roll upによるレイヤー2スケーリングソリューションであるArbitrumとOptimismもそれぞれ72.9%と34.7%の伸びを示しました.

解説: Polygonは現状はEVM互換サイドチェーンとして機能しており,Plasmaを通してブリッジされることがありますが,ETHメインネットのセキュリティーに依存するレイヤー2とは少し意味合いが異なります.ArbitrumとOptimismは楽観的ロールアップを採用したレイヤー2です.

第1四半期にユーザーに対する流動性マイニングのインセンティブがなかったことを考えると,Polygonの流動性の伸びは特に印象的です.背景には,最初のガバナンスの提案がなされたとき,流動性マイニングの目的で最大1500万ドルがPolygonチームによって確保され,さらに500万ドルがエコシステムをサポートするために用意されたことがあります.4月第1週の時点で,これらのインセンティブは現在実施されています.Polygonの既存の成功にどれだけ弾みをつけることができるかは時間が経ってみないとわかりません.

ノート:私は流動性提供でWETH-USDCとMATIC-USDCのプールに資金を入れていますが,どうやら今週からインセンティブプログラムの恩恵を受けられるみたいです.年利換算で週ごとの集計では40%から43%といったところでうろうろしてますが,値段レンジの設定の感触が掴めてきたので上記のインセンティブプログラムの報酬が加わってさらに高いAPRを期待できそうです.

1日のLP手数料は,2021年第4四半期に54.0%急増した後,2022年第1四半期に36.2%減少し,最終的に2021年第3四半期末と同様の数値となりました(悪くないですねw).第4四半期の数字は,NFTの主流の人気とBTCとETHの両方の史上最高値のため,このような異常値となりました.非イーサリアムのフロントでは,ArbitrumがPolygonに真剣勝負を挑みOptimismは遅れをとっています.このデータから,Polygonはブルーチップトークンペアの取引が多く(そのため手数料が安い),人気のあるArbitrumペアは手数料が高い層で取引されていることが推測されます.

ノート:Polygonでは取引手数料0.05%のプールが存在しよく使われるペアはUSDCを介して取引されることが多い印象です(実際に取引量の数字にも現れています).WETHからMATICへスワップする場合には直接行うと0.3%の取引手数料がかかるために,WETH-USDCでまずUSDCに交換,その後またMATIC-USDCでMATICへ交換する取引がよく行われます(Polygon ブリッジで初期のMATICを手に入れるときの取引もそのように処理されています).Polygon上では一回のネットワーク手数料は1セントもかからないことがほとんどなので,上記のようなスワップが頻繁に行われているのでしょう.

取引市場の合計も,イーサリアム上のV2からUniswapの非イーサリアムネットワークの各プロダクトに至るまで,前四半期から上昇を続けています.V2は引き続き,利用可能な総市場の大部分を占めています.V3 on EthereumとPolygonはアクティブな市場の11%を占め,OptimismとArbitrumは依然としてごくわずかです.市場の流動性と同様に,Polygonは第1四半期に最も急速に成長し,前四半期から約300%急増しました.すべてのデータを考慮するとUniswapがPolygonに居場所を見つけたことは明らかです.

マイクロ概観

V3の市場は,数は少ないものの,より多くの優良なトークンペアが取引されています.また、V3での取引活動は、前四半期比で増加し続けています。

V2上位市場

2022年第1四半期に最も活発に取引されたV2市場の上位4つは,以下のプールでした.

- USDC/WETH

- USDT/WETH

- SAITAMA/WETH

- FXS/FRAX

この4つのプールは、取引可能なV2市場数の0.001%未満ですが,総取引高の19.4%を占めています.これら4つの市場の活動や動向は,V2エコシステム全体の方向性を示す先行指標として見ることができます.しかし,USDT/WETH と USDC/WETH の取引パターンの類似性を考慮し,これらのプールのさらなる分析は,このレポートの目的として FXS/FRAX 市場を優先させることにしました.

コメント:レポートではSAITAMA/WETHについても記述されていましたが私はミームコインに興味はないので省略します.

USDC/WETH

USDC/WETHのデータでは,V3発表後に取引量は減少し続けています.直近の四半期のV2出来高は全体の3.2%を占めるに過ぎず,2021年第2四半期のV2出来高の10分の1程度に過ぎません.2022年第1四半期にV2プールで取引されたのは総額27億ドルで,前四半期から24.5%減少しています.V3の資本効率から,V2でのUSDC/WETHの取引活動は今後も減少し,V3での取引量のさらなる増加に道を譲るものと思われます.

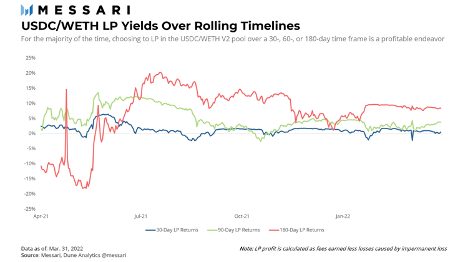

上図は,LPの損益をMessariが追跡した結果を表しています.このプールへの流動性提供の収益性を比較するために,30日,90日,180日のウィンドウで流動性を提供する3つのシナリオを評価しています.各ウィンドウの期間について,ウィンドウの初日と最終日の価格変動に起因する無形損失を,取引手数料から発生する同等の利回りから差し引いた.その結果が,上に表示されている移動純益の指標です.

USDC/WETHペアは,取引量が多いため,流動性提供を行うには最適なトークンペアです.価格変動のほとんどはLPが得る取引手数料でヘッジされるため,取引量が多いときはそれなりのリターンが期待できます.

昨年第2四半期以降の365日間のうち、180日間のリターンのうち,LPが流動性を引き揚げることを選択した日に損失を出したのは52日だけでした.30日単位のLPの場合,1年のうち45日,90日単位のLPの場合,12日しか手数料を上回ることはなかったのです.

2022年第1四半期に限って言えば,パフォーマンスはさらに向上します.第1四半期の90日間全体におけるローリング90日および180日LPのポジションはすべてプラスの利益をもたらしたことになります.ローリング30日LPでは,1月22日~27日と3月5日を除き,すべてのポジションで利益を得ることができたでしょう.

ノート:これは,2022年の1Qでは市場が横ばいだったためで私もそこを狙って流動性提供を行っていました.上昇相場で急激に価格が伸び続けるブル相場ではいわゆるインパーマネントロスにより100%Hodlの戦略のほうが利益を挙げられるということです.ただ新たなトークンの獲得にはつながらないですし,ピークで利益確定できなければそれは存在しない利益なので,そういう意味では流動性マイニングのほうが優れていると考えることもできます.

FXS/FRAX

最終的なV2プールに含まれるFXSとFRAXの両トークンは、ハイブリッドなシニョリッジモデルに基づいて構築されたアルゴリズム型ステーブルコインprotocolであるFrax Protocolで使用されるトークンです.FRAXはUSDにペッグされたステーブルコインで,FXSはFRAXの部分担保として使用されるガバナンスと価値捕捉のためのトークンです.ハイブリッドモデルとして,FRAX は FXS トークンと他のステーブルコインの一部によって担保されています.

FRAX と USDC または別のステーブルコインで構成される基礎担保の割合は,FRAX に対する需要によって変化する担保比率によって決定されます.FRAX の供給が拡大すれば,必要なステーブルコインは少なくなり,FRAX の需要が減退すれば,より高いステーブルコインの担保比率が必要となる仕組みです.

重要なのは,FRAXには余剰担保のFXS買い取りプログラム(Frax1559)があることです.これは,プロトコルのステーブルコイン担保で利回りが稼ぎ出され,担保総額が必要な担保比率以上に増加した場合に発生します.FRAXは余剰に獲得した資本を使い,新しいFRAXトークンを発行し,未払いFXSトークンを買い戻します.

したがって,Uniswap FXS/FRAX プールの取引量は Frax1559 の買い戻しプログラムに牽引されており,FRAX がUSDとうまくペッグする限り,比較的安定していると思われます.他の変動性の高いプールの取引量が減少する中,このプールが今期の取引量トップ3に入ったのは,この安定性を反映しているのでしょう.合計すると,2021年第4四半期に243.1%増加した後,2022年第1四半期の取引活動は直近の四半期で6.9%増加しました.

取引増加に拍車をかけたもう1つの要因は,保留中のエアドロップの噂です.このエアドロップは,近日発売予定のFPIトークンのためのものです.FXSの2月20日に,FXSトークンをステークした人,またはFXS/FRAXプールのLPである人のスナップショットがなされました.エアドロップの資格を知った人は,FXSトークンのために取引したり,流動性プールに貢献したりして,市場の活性化に貢献したのかもしれません.

LPにとって残念なことに,FXS/FRAXプールは様々な結果に見舞われています.Frax1559の実装前,取引手数料は強力ではありませんでしたが,トークン価格は乱高下しました.この組み合わせにより,3つの時間軸(30日,90日,180日リターン)すべてで大きな損失が発生しました.買い戻しプログラムが開始されると,取引量は大幅に増加しました.FXSの価格変動がなくなったわけではありませんが,LPが得た追加取引手数料が一時的な損失を打ち消し,LP手数料の合計がプラスに転じました.

コメント:Terra以外のアルゴリズム型ステーブルコインとしてFrax Protocolがあることを最近知りましたが,昨年は色々な出来事がありUniswap V2でも流動性提供が多かったようです.ただリターンを見る限りではあまり有効な流動性マイニング機会とは思えませんが,こういう将来伸びたら瞬間的に爆発的利益がでる可能性があるプロジェクトは一攫千金を狙う人たちに人気があります.

Uniswap V3上位市場

現在,最も活発なV3市場はUSDC/WETH,USDC/USDT,WBTC/WETH市場であり,V3出来高の61.0%を占めています.各市場は1)スマートコントラクトネットワークの基盤であるETHの活動,2)ステーブルコイン市場,3)2大暗号資産間の関係といった暗号エコシステムの異なる部分に独自の光を当てています.

USDC/WETH

USDC/WETH市場はETHの取引活動を示す最良の指標です.またUSDT/WETHのペアはUniswapでも非常に活発で2番目に多く取引されている市場です.ほとんどの取引がこれらの資産建てであるため,これら3つのトークンに対する需要はUniswapで特に高く,そのためこれらの市場は市場活動の中心的なルーティングポイントとなっています.

2022年第1四半期のUSDC/WETH V3の総取引高は815億USDで前四半期比6.3%増となりました.増加分の大半は手数料0.05%プールによるもので,658億ドルから732億ドルへと急増しました.この増加は,より高い0.30%ティアでの取引が減少したことにより一部相殺されました.この傾向は,Uniswap DEX取引所の競争力の高さを浮き彫りにしています.資本は手数料をめぐって他の資本と競争し,最終的には手数料の低いティアの取引が推進されそちらへ収束していきます.

総手数料を流動性 1USDあたりで割ると,LPが期待できる利回りが明らかになります.USDC/WETH V2プールとV3プールの資産収益率を簡単に比較すると,V3がいかに資本効率に優れているかが理解できるでしょう.V2は1 USD預けるごとに0.04 USD,つまり4.0%のリターンがあるのに対し,V3は同じ計算で1 USDごとに0.12 USD, つまり12%のリターンがあります.これは,V3の各LPの集中した流動性を考慮に入れていないことに注意してください.

コメント:私は集中流動性をUSDC/WETHで提供していますが,上記の値はさらに高くなって40%のリターンとなっています.これはV3が資本効率の面で魅力的なDeFi投資先であることを示しています.

Polygonは上記のように2022年第1四半期に十分な成功を収めました.しかしArbitrumはUSDC/WETH V3に対してかなりの流動性を持っていることもわかります.Arbitrumは1620万ドル,すなわち1260万ドルのPolygonより28.3%も流動性が高いのです.Arbitrumの方が古いので,Polygonの流動性は最近より速い日歩で成長しています.そして,4月から始まったPolygonの流動性マイニングプログラムが稼動するので,さらに強化されることになるでしょう.

USDC/USDT

Uniswapは,0.01%の取引手数料ティアが実装されるまで,ステーブルコインDEX市場において競争力がありませんでした.これが有効になったことで,Uniswapは相関性の高いステーブルコインペアで最も安い手数料の支払いで利用しようとするトレーダーの注目を集めることができるようになりました.

USDC/USDT市場におけるステーブルコインの取引は,2021年第4四半期に対して全体で60%急増しました.これは第3四半期と比較して114.1%の増加に続き,9ヶ月で3倍以上となりました.当然のことながら,取引量の87.3%,約85億ドルは手数料の低い0.01%テイアのプールからのものでした.一方,流動性は11.2%増にとどまりました.

2021年の四半期のレポートでは,Uniswapが0.01%の手数料ティアを導入することで安定コインの取引量を増加させたことを紹介しました。上記のデータを分析するとUniswapは資本効率を高めた結果、Curveとの競争力を高めたように見えます.

V3開始前,UniswapはUniswapとCurveの合計取引量の中央値で8.54%の取引を行っていました.V3開始後,0.01%の手数料ティアが導入される前,V2とV3の両方でUniswapのステーブルコイン取引は30-33%の取引優位性の中央値で運営されていました.その中央値は現在48.3%であり,実質的にCurveと同等となっています.2つのDEXの出来高を合わせたUniswapのシェアは,1日に71.4%という高水準に達したこともあります.DeFiのエコシステムにおけるステーブルコインの重要性を考えると,この分野でCurveと同等の地位をUniswapが獲得したことはエキサイティングなことでしょう.

WBTC/WETH

WBTC/WETH V3プールの取引量は,2021年第4四半期と比較して20.2%減少しました.注目すべきは,0.05%プールの取引量が28.9%減少したのに対し,手数料の高い0.30%ティアの取引量は四半期を通じてほぼ一定であったことです.手数料の低いティアの流動性は57.3%上昇しましたが,手数料の高いティア層は13.7%の上昇にとどまりました.投資家心理が明らかに冷え込んでいるため,一部の投資家は利回りの高いLPポジションを取り,これらのより安定した優良資産から手数料を稼ぎ,より良い機会があれば市場の状態を再評価するという選択をするのかもしれません.

その裏側ではイーサリアムがV3取引の完全な支配を失いつつある兆候が見え始めています.過去4四半期の間,イーサリアム上で発生した取引活動のシェアは,100.0%から99.8%、98.4%となり,2022年第1四半期にはついに96.4%となりました.2022年第1四半期に出現した勝者はPolygonです.PolygonのWBTC/WETHプロトコルの優位性レベルを見ると,このネットワークは全取引活動の約5%から始まり,四半期半ばには10%のピークを迎えました.合計すると,Polygonと他のブロックチェーンによる3.6%の利益は市場全体を揺るがすものではありませんが,ユーザーがより安価なスケーリングソリューションに移行し続ける中,追跡すべきものとなるでしょう.

2022年1Qのガバナンスアップデート

March 19, 2022 — Deploy Uniswap V3 on Celo

Uniswap V3のCeloブロックチェーンへの展開について関心度のチェックが行われ,コミュニティーは熱狂度のチェックを行い,合格しました.まもなく最終投票が行われる予定です.

March 25, 2022 — Deploy Uniswap to Gnosis Chain

Uniswap V3のGnosis Chainへの展開について、コミュニティは熱狂度チェックを行い,合格となりました.Gnosis Chainは最近,ネットワークの利用を拡大するため,xDai Chainから再ブランディングの取り組みを行いました.この提案の一部には,Gnosis ChainチームによるGnosis DAOエコシステム・ファンドからの1,000万ドルの資金提供が含まれています.DAOから受け取ったお金は,ユーザーを惹きつけることを目的としたテーラーメイドの流動性マイニングプログラムに割り当てられる予定です(インセンティブプログラムの可能性大です).最終的な投票は,CeloでのV3のローンチを承認投票につづいて行われるはずです.

まとめ

MessariのUniswap 1Q 2022のレポートを読み解きながら,現在のUniswapエコシステムの解説を行いました.私は今年の2月からPolygon上でUniswap V3を利用していますが,予想通り他のレイヤー2スケーリングソリューションを圧倒する躍進が見られました.注目すべきはこれはマイニングインセンティブプログラムが開始される前のことで4月から始まった同プログラムはさらなる流動性提供者の参加を足すでしょう.週ごとに年換算でのAPRを計算しているので今週から変化が見られるか今から注目しています.

あとは,2022年1Qのような上昇と下落を繰り返して平均価格の上昇が緩やかな場合は,流動性提供により取引手数料を得る投資手法は有効であると改めて感じました.

またETHサイドチェーンのスケーリングソリューションではPolygonが間違いなくトップであることはこのレポートで示されたデータから明らかで,ZKSyncが登場するまでのつなぎとしてETHとUniswapエコシステムに貢献していくでしょう.

2Qと3QではETHがPoSへ移行が控えているのと,ロールアップも手数料抑制のためのEIPが提案されていることからレイヤー2での手数料はさらに低下し,参入障壁はなくなっていくことが期待できます(引き出しに時間がかかるのはまだ問題ですが…).レイヤー2の本命はZKSyncですが,そちらはまだ実装に時間がかかりそうなのでOptimistic roll upとサイドチェーンがしばらくはETHのスケーリング問題の解決策となりそうです.

Uniswap自身はマルチチェーン対応をこれからも進めていくようで,面白い動きです.Gnosis Chainは少し興味があるのでUniswap V3が利用できるのなら今からエコシステムの調査を進めていこうと思っています.

コメント

コメントを投稿