Uniswap 1Q 2022の概観

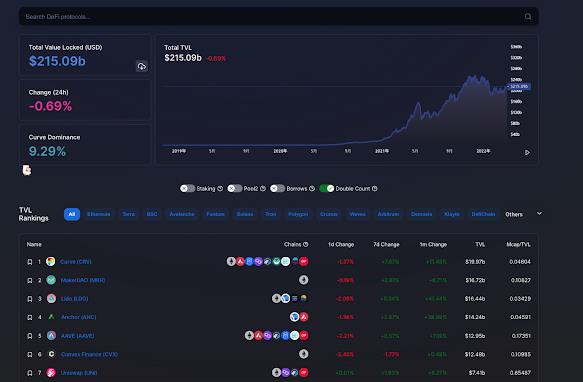

はじめに MessariからUniswap 1Q 2022のレポートが発表されました.今回はそのレポートの注目部分を引用しながら現在のUniswapエコシステムの状況を読み解いてみようと思います. もとになったレポートは以下のリンクから参照できます. https://messari.io/article/state-of-uniswap-q1-2022 レポートの要点 - 2021年第4四半期からの暗号とNFTへの関心の高まりが落ち着き,2022年第1四半期の総取引量と,それに伴う流動性プロバイダーの手数料は減少. - Uniswap on Polygonは有機的な成長を遂げ,V3の非Ethereumプラットフォームとして,稼働が最も遅いネットワークであるにもかかわらず,取引量ではトップとなった.次四半期の流動性マイニングの追加インセンティブは,引き続き成長を促進するものと思われる. - コミュニティは,CeloとGnosis Chainへのさらなる拡張のための領域を模索. - Uniswap Grants Programは,2021年末からの助成金提案が混在するWave 6で史上最大の助成金を交付. Uniswapの概要 UniswapはOptimism,Arbitrum,Polygonなどのスケーリングソリューションとともに,ETHネットワーク上のトークンの取引を促進しています.このプロトコルとDAppは,分散型取引所(DEX)のパイオニアとして知られており, まずV2においてプールされた流動性のX*Y=K一定価格曲線を一般化し,その後V3において集中流動性と時差取引手数料の機能を実現しました.この一定価格曲線であるX*Y=Kは業界の他の多くのDEXで実装されています.流動性集中モデルと多段階設定の手数料は,DEXアプリケーションの中では比較的新しくユニークな存在であり続けています(これはコピープロジェクトを防ぐために商用ライセンスを変えたことも相好しています). 簡単にまとめると、AMMは前述のアルゴリズムでバランスを取ったし菌プールにトークンをペアリングします.流動性供給者(LP)は流動性プールに資金を預け,トレーダーはトークンの出し入れを行うことで取引を行い,事実上プールと取引を行うことになります.LPは流動性を提供する代わりに,トレーダーが支払...